Zuletzt aktualisiert: 22.03.2025

Für in Eurem Verein ehrenamtlich tätige Kräfte könnt Ihr unter bestimmten Umständen Vergütungen zahlen, die steuer- und sozialversicherungsfrei sind. Dabei handelt es sich einerseits um die Ehrenamtspauschale und andererseits um die Übungsleiterpauschale, oftmals auch Übungsleiterfreibetrag genannt. In diesem Beitrag möchten wir Euch erklären was eine Übungsleiterpauschale ist, worauf Ihr als Verein beim Auszahlen achten solltet und wie sich die Übungsleiterpauschale in Verbindung mit anderen Einkünften verhält. Zudem klären wir die Fragen, wie der Übungsleiterfreibetrag verbucht wird, wie er in der Steuererklärung angegeben werden muss und ob Ihr als Verein einen Vertrag aufsetzen müsst.

Das Wichtigste in Kürze

- Die Übungsleiterpauschale wird nur für nebenberufliche Tätigkeiten im ideellen Bereich oder Zweckbetrieb gewährt.

- Die Übungsleiterpauschale beträgt bis zu 3.000 Euro jährlich und ist steuerfrei. Sie kann jedoch nicht mit der Ehrenamtspauschale kombiniert werden.

- Voraussetzung für den Erhalt der Übungsleiterpauschale ist, dass die Tätigkeit nebenberuflich erfolgt und maximal ein Drittel der Zeit eines Vollzeitjobs beansprucht.

- Wenn der Freibetrag überschritten wird, muss der übersteigende Betrag versteuert werden. Eine Kombination mit einem Minijob ist möglich, solange die entsprechenden Einkommensgrenzen eingehalten werden.

Was ist eine Übungsleiterpauschale?

Der Übungsleiterfreibetrag wird als Steuerfreibetrag im Einkommensteuergesetz § 3 Ziffer 26 geführt und beträgt bis zu 3.000 € im Jahr. Die Übungsleiterpauschale kann – im Gegensatz zur Ehrenamtspauschale – nur für bestimmte Tätigkeiten im ideellen Bereich Eures Vereins gewährt werden.

Wann kann die Übungsleiterpauschale gewährt werden?

Die Übungsleiterpauschale kann grundsätzlich nur für die Mitarbeit im ideellen Bereich des Vereins oder in einem Zweckbetrieb gewährt werden. Sie darf nicht zusammen mit der Ehrenamtspauschale gewährt werden. Es ist jedoch möglich, dass ein Mitglied für eine ausgeübte Tätigkeit die Übungsleiterpauschale erhält, für eine andere aber die Ehrenamtspauschale.

Die Übungsleiterpauschale darf nur für eine nebenberufliche Leistung gewährt werden. Nebenberuflich ist die Tätigkeit, wenn maximal ein Drittel der Zeit gearbeitet wird, die eine Vollzeitkraft für dieselbe Tätigkeit aufwenden würde. Außerdem darf es sich nicht um eine Haupttätigkeit im steuerlichen Sinne handeln. Vereinfacht ausgedrückt, darf die Tätigkeit nicht primär zur Bestreitung des Lebensunterhalts dienen. Wenn also die zeitliche Grenze eingehalten wird, können beispielsweise auch Rentner den Übungsleiterfreibetrag bekommen.

Wird der Übungsleiterfreibetrag gewährt, können die bei der Tätigkeit entstandenen Kosten zunächst nicht als Werbungskosten oder Betriebsausgaben geltend gemacht werden. Erst wenn diese Kosten nachweislich die Höhe der gewährten Übungsleiterpauschale überschreiten, kann der übersteigende Betrag als Werbungskosten oder Betriebsausgaben geltend gemacht werden (§ 3 Ziffer 26 EstG – Einkommensteuergesetz).

Der Übungsleiterfreibetrag gilt pro Jahr einmalig für alle vom Bezieher wahrgenommenen Tätigkeiten, für die die Pauschale gezahlt werden darf. Bei mehreren Tätigkeiten werden diese addiert. Wird dabei die Grenze von 3.000 € überschritten, muss der übersteigende Betrag versteuert werden. Darum müsst Ihr Euch vor der Gewährung des Übungsleiterfreibetrags –schriftlich – bestätigen lassen, dass keine andere Tätigkeit ausgeübt wird, oder wie viel bereits in einer anderen Tätigkeit, für die der Übungsleiterfreibetrag gewährt wird, gezahlt wird.

Wer kann die Übungsleiterpauschale erhalten?

Anders als die Ehrenamtspauschale kann der Übungsleiterfreibetrag nur für bestimmte Tätigkeiten gewährt werden. Die Pauschale kann nur Personen gewährt werden, die in folgenden Bereichen tätig sind:

- Übungsleiter, Ausbilder, Erzieher, Betreuer oder andere vergleichbare Tätigkeiten.

- Künstlerische Tätigkeiten.

- Nebenberufliche Pflege alter, kranker oder behinderter Menschen.

Dabei sind jedoch einige Besonderheiten zu beachten, die wir Euch im Folgenden näher erläutern.

Übungsleiter, Ausbilder, Erzieher, Betreuer und andere vergleichbare Tätigkeiten

Hierbei geht es um Personen, die durch ihre Tätigkeiten direkt dazu beitragen, die Fähigkeiten anderer Menschen zu fördern oder die Grundlagen für diese Fähigkeiten zu legen. Die Übungsleiterpauschale wird nur für Tätigkeiten gegenüber Menschen gewährt. Ein ehrenamtlicher Hundetrainer kann den Übungsleiterfreibetrag beispielsweise nicht in Anspruch nehmen. Alle in dieser Gruppe genannten Personen sind mehr oder weniger pädagogisch tätig, was nicht heißt, dass eine pädagogische Qualifikation nachgewiesen werden muss.

Im Einzelfall müsst Ihr prüfen, ob die oben beschriebenen Voraussetzungen erfüllt werden. Das Finanzgericht Köln hat in einem Urteil vom 19.10.2017 (Aktenzeichen 15 K 2006/16) unter anderem festgestellt: „Der Zweck des § 3 Nr. 26 EStG soll insbesondere Ausbilder, Übungsleiter und Erzieher im Sportbereich und ähnlichen Bereichen einer Breitenbildung (z. B. durch Volkshochschulen), insbesondere in der Kinder- und Jugendförderung, bei gemeinnützigen Vereinen fördern. Rechtspolitische Vortragstätigkeiten oder Fachanwaltsfortbildungen erfüllen diesen Zweck nicht.“

Eine beratende Tätigkeit fällt ebenfalls nicht in den begünstigten Personenkreis. Dies hat das Finanzgericht Berlin-Brandenburg in einem Urteil am 01.07.2015 (Aktenzeichen 7 K 7230/13) festgestellt: „Kennzeichnend für pädagogische Tätigkeiten ist, dass sie eine umfassende Persönlichkeitsentwicklung beabsichtigen, oder dass sie in einen strukturierten Ausbildungsgang eingebettet sind …“

Auch Turnier- oder Wertungsrichter bei Sportveranstaltungen haben keinen Anspruch auf die Übungsleiterpauschale. Das geht aus einer Entscheidung des Finanzgerichts Nürnberg hervor. Das Gericht stellte in einem Urteil vom 15.04.2009 (Aktenzeichen 5 K 1723/12) fest:„Für die Turnierrichtertätigkeit kann keine Steuerbefreiung gem. § 3 Nr. 26 EStG gewährt werden. Die Tätigkeit eines Turnier- oder Wertungsrichters ist in § 3 Nr. 26 EStG nicht genannt. Sie ist den dort genannten Tätigkeiten wie Übungsleiter, Ausbilder oder Erzieher auch nicht vergleichbar.“

Künstlerische Tätigkeiten

Wenn es um die Frage geht, was Kunst ist, gehen die Meinungen oft weit auseinander. Entscheidend ist hier die Definition der künstlerischen Tätigkeit nach § 18 Abs. 1 Nr. 1 EstG. Danach muss eine künstlerische Tätigkeit die folgenden Kriterien erfüllen:

- Erbringung einer eigenschöpferischen Leistung.

- In der Arbeit muss die individuelle Anschauungsweise erkennbar sein.

- Die Gestaltungskraft des Ausführenden muss deutlich werden.

- Die Gestaltungshöhe darf sich nicht auf die Beherrschung der Technik begrenzen, sondern muss diese überhöhen.

Eine spezielle künstlerische Ausbildung wird allerdings nicht gefordert. Auch bei den Kunstformen werden keine Vorschriften gemacht. In den meisten Fällen ist die „Gestaltungshöhe“ das Kriterium, das Probleme bereitet. Hier kann man grundsätzlich auch vom kreativen Anteil der künstlerischen Tätigkeit ausgehen. Ein Laienschauspieler liest beispielsweise auf der Bühne keinen Text vor, sondern interpretiert ihn und bringt dabei seine eigene, von ihm gestaltete Körpersprache ein. Aufgrund dieses kreativen Prozesses erreicht der Darsteller die gewünschte „Gestaltungshöhe“. Diese Gestaltungshöhe wird – um beim Theater als Beispiel zu bleiben – von einem Statisten im Normalfall nicht erreicht, weshalb ihm dann die Übungsleiterpauschale nicht gewährt werden kann. Je nachdem, welche Aufgaben und gestalterischen Möglichkeiten dem Statisten geboten und von ihm genutzt werden, kann allerdings im Ausnahmefall eine künstlerische Tätigkeit vorliegen, für die der Übungsleiterfreibetrag angewendet werden kann.

Die Übungsleiterpauschale für eine künstlerische Tätigkeit wird bei Vereinen wohl im Bereich der unterschiedlichen Musikvereine vorkommen. Hier müsst Ihr vor allem darauf achten, dass der künstlerisch Tätige nicht in einem wirtschaftlichen Geschäftsbetrieb Eures Vereins eingesetzt wird.

Da die Definition ungenau und für Laien nur schwer verständlich ist, solltet Ihr bei Unklarheiten, ob eine künstlerische Tätigkeit vorliegt oder nicht, beim zuständigen Finanzamt nachfragen.

Pflege von alten, kranken und behinderten Menschen

Während der Bereich der künstlerischen Tätigkeit schwierig zu erfassen ist, ist die ehrenamtliche Pflege klar definiert. Hierunter fallen beispielsweise

- Unterstützung im Alltag (Hilfen bei der täglichen Hygiene, An- und Auskleidung usw.)

- Hauswirtschaftliche Hilfe (Putzen, Kochen, Einkaufen usw.)

- Nachbarschaftshilfe

- Hilfe bei Behördengängen, Schriftverkehr mit Behörden usw.

- Betreuung in entsprechenden Einrichtungen wie Seniorenheimen, Pflegeeinrichtungen, Krankenhäusern (nicht aber hauswirtschaftliche Tätigkeiten, wie Kochen, Putzen, Waschen).

- Hilfe für Suchtkranke

- Mahlzeitendienste

Grundsätzlich kann man also festhalten, dass alle Hilfeleistungen für Behinderte, Kranke und Ältere die Gewährung des Übungsleiterpauschbetrages erlauben. Es müssen aber ebenso alle grundsätzlichen Kriterien hierfür erfüllt werden.

Worauf muss ein Verein besonders achten?

Zunächst solltet Ihr klären, in welchem Bereich des Vereins die Tätigkeit verrichtet wird. Aufgaben, die im wirtschaftlichen Geschäftsbetrieb oder der Vermögensverwaltung wahrgenommen werden, sind nicht begünstigt. Hier kann nie eine Übungsleiterpauschale gewährt werden. Außerdem müssen die vorgeschriebenen Voraussetzungen erfüllt werden.

Lasst Euch schriftlich bestätigen, ob der Empfänger bereits in anderen Einrichtungen die Übungsleiterpauschale ganz oder teilweise erhält. Die Bestätigung muss zu den Personalunterlagen genommen und aufbewahrt werden. Das erspart Euch mögliche Probleme bei der Abrechnung.

Die Übungsleiterpauschale in Verbindung mit anderen Einkünften

Die Übungsleiterpauschale wird nur für Nebentätigkeiten gewährt. Damit ist klar, dass auch ein Hauptberuf ausgeübt werden darf, der normal versteuert wird. Allerdings können auch Personen den Übungsleiterfreibetrag erhalten, die keinen Hauptberuf haben – zum Beispiels Rentner. Als Nebenberuf bewertet man die Tätigkeit dann, wenn hierfür maximal ein Drittel der Zeit aufgewendet wird, die für eine vergleichbare Vollzeitstelle erbracht wird.

Neben der Übungsleiterpauschale kann auch die Ehrenamtspauschale bezogen werden, wenn diese für eine andere Tätigkeit gewährt wird. Für ein und dieselbe Tätigkeit können aber nicht beide Pauschalen bezogen werden.

Zahlt Ihr einem Helfer mehr als die Übungsleiterpauschale, kann der übersteigende Betrag als Entlohnung für eine geringfügige Beschäftigung angesehen werden, wenn

- Der Betrag die Geringfügigkeitsgrenze (2024: 6.456,00 € jährlich) nicht überschreitet und

- die Nebenberuflichkeitsgrenze (maximal ein Drittel der Zeit eines Vollbeschäftigten) nicht überschritten wird.

In diesem Fall kann der die 3.000 € übersteigende Betrag dann pauschal versteuert und sozialversichert werden (insgesamt 30 % des übersteigenden Betrags).

Ihr könnt die Übungsleiterpauschale auch mit einer geringfügigen Beschäftigung („Minijob“) kombinieren. Wird monatlich abgerechnet, kann bei Kombination mit dem Minijob insgesamt 788 € (538 € Minijob + 250 € Übungsleiterpauschale) ausgezahlt werden, wobei 538 € entsprechend den Minijob-Regeln versteuert und sozialversichert werden. Hier müsst Ihr Euch allerdings schriftlich bestätigen lassen, dass noch kein anderer Minijob besteht. Ein zweiter Minijob muss voll versteuert und sozialversichert werden. Mehr zum Thema Minijob im Verein erfahrt Ihr in diesem Beitrag.

Wie wird die Übungsleiterpauschale verbucht?

Die Übungsleiterpauschale wird nur im ideellen Bereich oder im Zweckbetrieb des Vereins gewährt. Sie wird im Vereinskontenrahmen SKR 49 auf folgenden Konten verbucht:

| Bereich | Kontenbezeichnung | Konten-Nr. |

|---|---|---|

| Ideeller Bereich | Aufwandsentschädigungen Übungsleiter | 2554 |

| Zweckbetrieb umsatzsteuerfrei | Aufwandsentschädigung § 3 Nr. 26 EStG | 6710 |

| Zweckbetrieb umsatzsteuerpflichtig | Aufwandsentschädigung § 3 Nr. 26 EStG | 6210 |

| Zweckbetrieb Sport | Aufwandsentschädigung im Sinne von § 3 Nr. 26 EStG | 5310 |

| Personalkosten Übungsleiter, Trainer | 5810 |

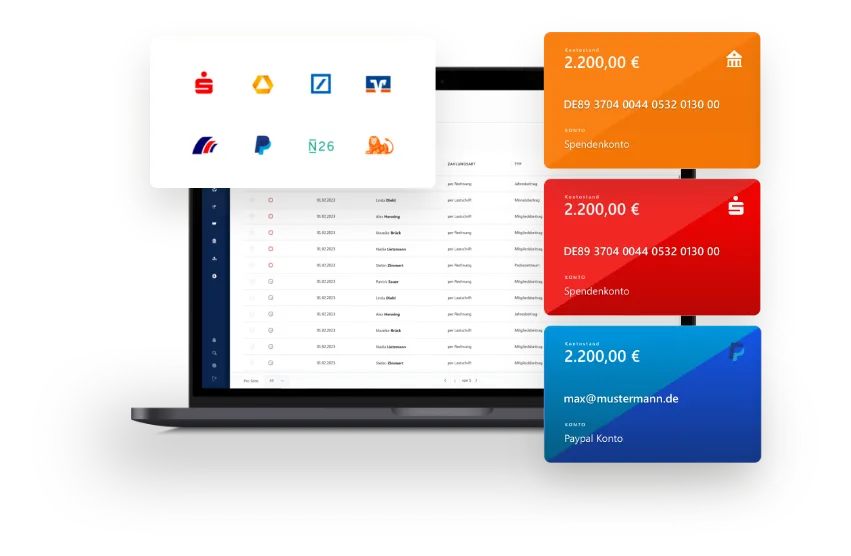

Kontenrahmen unserer Vereinssoftware nutzen

Um die Arbeit in der Vereinsbuchhaltung zu vereinfachen, könnt Ihr in unserer Vereinssoftware alle Geschäftsvorfälle sauber an den SKR42 verbuchen und somit alle Ausgaben und Einnahmen erfassen sowie Belege zuordnen. So habt Ihr jederzeit einen sauberen Überblick.

Die Übungsleiterpauschale in der Steuererklärung des Mitglieds

Die Übungsleiterpauschale muss in der Steuererklärung des Mitglieds angeben werden. Ist das Mitglied Arbeitnehmer, muss der Übungsleiterfreibetrag in der Anlage N (Zeile 27) eingetragen werden. Hier können aber nur 3.000 € eingetragen werden. Kommen noch weitere steuer- und sozialabgabenfreie Aufwandsentschädigungen dazu, muss der überschreitende Anteil in Zeile 21 eingetragen werden.

Bei einem Mitglied, das selbstständig tätig ist, gibt es die Übungsleiterpauschale in der Anlage S (Zeilen 46/47) an. Für weitere Einkünfte muss eine Einnahmeüberschussrechnung eingereicht werden.

Die Meldebögen für die Steuererklärung werden übrigens jährlich – wenn auch minimal – geändert. Die Zeilenangaben oben können deshalb auch mal etwas variieren.

Der Vertrag über eine Übungsleiterpauschale

Grundsätzlich solltet Ihr beim Abschluss von Übungsleiterverträgen die folgenden Hinweise beachten.

- Genaue Angaben der Vertragspartner: Hierzu gehört als Auftraggeber der Name des Vereins, die Anschrift, der Vor- und Zuname und die Funktion des Vereins-Vertreters. Der Auftragnehmer sollte mit Vor- und Nachnamen und mit seiner aktuellen Anschrift genannt werden.

- Den genauen Vertragsbeginn (Tag, Monat, Jahr) angeben.

- Beschreibt möglichst detailliert, was zu den Aufgaben des Übungsleiters gehört.

- Aus dem Vertrag muss eindeutig hervorgehen, dass es sich um eine nebenberufliche Tätigkeit handelt, da sonst die Übungsleiterpauschale nicht genutzt werden kann.

- Legt vertraglich fest, dass das Honorar auf 3.000 € jährlich gedeckelt wird. Legt auch vertraglich fest, wann welche Beträge ausgezahlt werden.

- Nehmt schon im Vertrag eine Klausel auf, in der der Übungsleiter versichert, dass er keine andere Tätigkeit ausübt, die mit der Übungsleiterpauschale oder Teilen davon vergütet wird. Gleichzeitig verpflichtet Ihr den Übungsleiter umgehend und unaufgefordert zu melden, wenn er eine andere Tätigkeit aufnimmt, die mit der Übungsleiterpauschale abgegolten werden soll.

- Achtet darauf, dass der Vertrag vom Vereinsvorstand rechtlich korrekt unterschrieben wird (entsprechend der in der Satzung festgelegten Vertretung des Vereins nach außen).

Für einen selbstständigen Übungsleiter gelten eine Reihe von Bestimmungen, die zu beachten sind, damit die Tätigkeit auch tatsächlich als selbstständig anerkannt wird. Ihr findet hier einen Mustervertrag für einen selbstständigen Übungsleiter, dessen Honorar auf 3.000 Euro jährlich gedeckelt ist.

Häufig gestellte Fragen zum Thema Übungsleiterpauschale

Was genau hat es mit der neuen Onlinelösung auf sich?

Warum eine Cloud-Software?

Unsere neue Cloudlösung, die als „Software as a Service“ fungiert, besitzt aufgrund ihrer technischer Beschaffenheit zahlreiche Vorteile, die eine klassische Desktopanwendung wie WISO MeinVerein Desktop nicht bieten kann:

- Die Onlinelösung WISO MeinVerein Web benötigt keinen Download und keine Installation. Die Cloud-Software läuft auf unseren firmeneigenen Servern in Deutschland und ist somit immer auf dem aktuellsten Stand.

- Unsere cloudbasierte Vereinssoftware läuft in jedem modernen Browser (z.B.: Firefox, Chrome, etc.) und ist auf jedem gängigen Betriebssystem nutzbar.

- Mit der neuen Online-Vereinssoftware wird kollaboratives Arbeiten möglich. Als Verwalter und Mitglied nutzt Ihr die verschiedensten Funktionsbereiche der Anwendung, um Euch gegenseitig bei der Verwaltung eurer Vereinsangelegenheiten zu unterstützen. Dabei könnt Ihr mit mehreren Nutzern auf denselben Datenstand zugreifen. Als Verwalter bestimmt Ihr selbstverständlich, welcher eurer Mitglieder Zugriff auf die Anwendung erhalten.

- Wir stellen Euch mit unserer Cloud-Software zusätzlich eine kostenlose Mobile App bereit, mit der Ihr über eurer Smartphone oder Tablet auf bestimmte Funktionsbereiche der Anwendung zugreifen könnt.

Was kann die neue Onlinelösung?

Die Onlinelösung ist KEINE 1 zu 1 Kopie eurer Softwarelösung WISO MeinVerein Desktop, trotzdem beinhaltet sie einen Großteil der Funktionen, die Ihr aus der Desktopanwendung gewohnt seid. Ein wesentlicher Vorteil der Onlinelösung ist, dass sie hilfreiche neue Funktionalitäten wie beispielsweise den SKR49, einen Chatbereich oder das Ausweisen von Mehrwertsteuer besitzt und zukünftig funktional immer weiter ausgebaut wird.

Hier unsere funktionellen Highlights, die jeden Verein glücklich machen:

Die neue Onlinelösung …

… hat ein flexibles Beitragsmanagement und ermöglicht den Beitragseinzug per Lastschrift.

… gibt Euch Möglichkeiten, Eure Mitglieder in viele Arbeitsprozesse mit einzubeziehen.

… bietet Euch eine umfassende Verwaltung Eurer Stamm- und Kontaktdaten.

… ermöglicht Euch ein flexibles Erstellen von unterschiedlichsten Listen.

… besitzt umfangreiche Features zur Verwaltung Eurer Vereinsfinanzen.

… bietet ein ausführliches Kalender- und Terminmanagement.

… verfügt über einen Vereins-Chat für alle Mitglieder.

… besitzt eine kostenlose Mobile App.

Sicherlich stellen die hier aufgeführten funktionellen Highlights nur einen Bruchteil des Funktionsumfangs unserer Cloud-Software dar, deshalb raten wir Euch, unsere Anwendung kostenlos und unverbindlich für 14 Tage zu testen.

Wie sieht es mit der Sicherheit unser Daten aus?

Wir setzen auf maximale Sicherheit, um eure Daten in unserer Cloud zu schützen!

Unsere Webanwendung läuft auf unseren eigenen mehrfach geschützten Servern am Hauptsitz der Buhl Data Service GmbH in Deutschland. Unser Rechenzentrum unterliegt dabei hohen Sicherheitsanforderungen und verwendet zudem aktuelle Verschlüsselungstechniken für den Datenverkehr. Mit der Registrierung bei unserer Onlinelösung WISO MeinVerein geht Ihr mit uns einen Auftragsverarbeitungsvertrag (AVV) nach DSGVO ein. Dieser vereinbart die recht- und ordnungsgemäße Verarbeitung Eurer Daten. Der AVV wird gut sichtbar beim Anlegen eures Online-Vereins abgeschlossen.

War der Beitrag hilfreich für Dich?

Vielen Dank für Deine Stimme!

Wenn Du magst, hinterlasse uns gerne noch einen Kommentar.

Hallo, wir beschäftigen eine Trainerin mit Übungsleitervertrag auf Übungsstunden-Basis. Sie ist, nachdem sie bei uns angefangen hat, inzwischen noch in weiteren Vereinen tätig und überschreitet insgesamt im Jahr, je nach Anzahl der gegebenen ... Weiterlesen

Hallo,

wir beschäftigen eine Trainerin mit Übungsleitervertrag auf Übungsstunden-Basis. Sie ist, nachdem sie bei uns angefangen hat, inzwischen noch in weiteren Vereinen tätig und überschreitet insgesamt im Jahr, je nach Anzahl der gegebenen Übungsstunden, mal die 3.000 Euro Freibetragsgrenze, mal nicht. Ob sie die Grenze überschreitet, weiß Sie allerdings immer erst zum Ende des Jahres.

Uns stellen sich nun folgende Fragen:

Sollte sie am Ende des Jahres die Freibetragsgrenze überschreiten und den Vereinen, bei denen sie beschäftigt ist, dies entsprechend melden, wer von den Vereinen ist dann verpflichtet den Betrag über die 3.000 Euro entsprechend steuerrechtlich zu behandeln?

Und, wie muss ein Verein diesen zu versteuernden Betrag behandeln? Sprich, muss dafür dann ein weiterer Vertrag (bspw. Mini-Job) aufgesetzt werden?Da es ja immer erst am Ende des Jahres klar ist, ob der Betrag überschritten wird, sollte trotzdem einer der Vereine im vorauseilendem Gehorsam einen weiteren (Minijob) Vertrag für den Fall der möglichen Überschreitung aufsetzen?

Weniger lesen

Hallo, ich habe zwei Übungsleiterverträge seit 01.07. des letzten Jahres bei zwei unterschiedlichen Vereinen. Ich komme damit nicht über die 3000 Euro. Jedoch habe ich bei beiden eine "Verzichtserklärung" unterschrieben, dass es nicht ausgezahlt ... Weiterlesen

Hallo, ich habe zwei Übungsleiterverträge seit 01.07. des letzten Jahres bei zwei unterschiedlichen Vereinen. Ich komme damit nicht über die 3000 Euro. Jedoch habe ich bei beiden eine „Verzichtserklärung“ unterschrieben, dass es nicht ausgezahlt wird, sondern eine Spendenquittung gibt.

Weniger lesen

Wo trage ich die Beträge nun ein und kann ich beide Verträge/Beträge eintragen?Vielen Dank für die schnelle Rückmeldung. Eine Nachfrage dazu noch. Es gibt die Vorgabe, dass man als Übungsleiter nicht über 3.000 Euro pro Jahr mit der Pauschale liegen darf. Wenn dies jedoch als Spende mit Quittung ausgewiesen wird, gibt es einen ... Weiterlesen

Vielen Dank für die schnelle Rückmeldung. Eine Nachfrage dazu noch. Es gibt die Vorgabe, dass man als Übungsleiter nicht über 3.000 Euro pro Jahr mit der Pauschale liegen darf. Wenn dies jedoch als Spende mit Quittung ausgewiesen wird, gibt es einen Maximalbetrag bei der Angabe in Anlage Sonderausgaben, Zeile 5 („Spenden an gemeinnützige Organisationen“) ?

Weniger lesen

Hallo, ich bin Erzieherin und werde voraussichtlich im Kindergarten mit 7 Stunden/Woche angestellt (Minijob). Da ich somit über die 538€ kommen würde, soll zusätzlich eine Übungsleiterpauschale erfasst werden. Ist dies für die gleiche Tätigkeit ... Weiterlesen

Hallo,

Weniger lesen

ich bin Erzieherin und werde voraussichtlich im Kindergarten mit 7 Stunden/Woche angestellt (Minijob). Da ich somit über die 538€ kommen würde, soll zusätzlich eine Übungsleiterpauschale erfasst werden. Ist dies für die gleiche Tätigkeit möglich? Und darf ich dann inklusive Zulagen/Weihnachtsgeld bis zu 788€ verdienen?

Herzlichen Dank, K.Müller

Übungsleiterpauschale in Einkommensteuererklärung Habe ale Rentnerin einen Übungsleitervertrag bei der Kommune. Weisungsbefugt ist der Leiter der Einrichtung. Vereinbarte Stundenzahl im Monat -12-. Frage: Finanzamt hat mich angeschrieben und als ... Weiterlesen

Übungsleiterpauschale in Einkommensteuererklärung

Weniger lesen

Habe ale Rentnerin einen Übungsleitervertrag bei der Kommune. Weisungsbefugt ist der Leiter der Einrichtung.

Vereinbarte Stundenzahl im Monat -12-.

Frage: Finanzamt hat mich angeschrieben und als „Selbständige“ eingestuft, neue Steuer Nr. (5.. statt 2..) vergeben und

fordert mich auf, die Einnahme bei der EKSt erklärung auf Bogen -S- einzutragen.

Meines Erachtens bin ich „nicht selbständig“ und müßte die EInnahme als „NIchtselbständige“auf Bogen -N- eintragen und weiter mit Steuer Nr. 2…. geführt werden.

Was ist richtig?

Guten Tag, Die Mitarbeiter arbeitet 13 Stunden und erhält bei uns den Übungsleiterfreibetrag. Seit diesem Monat kommt noch eine 2. Erwerbstätigkeit mit einer wöchentlichen Arbeitszeit von ca. 10 Stunden dazu. Arbeitsstelle: Bildungszentrum als ... Weiterlesen

Guten Tag,

Die Mitarbeiter arbeitet 13 Stunden und erhält bei uns den Übungsleiterfreibetrag.

Seit diesem Monat kommt noch eine 2. Erwerbstätigkeit mit einer wöchentlichen Arbeitszeit von ca. 10 Stunden dazu.

Arbeitsstelle: Bildungszentrum als Bildungsreferentin für Erwachsene. Zuständigkeit für das Programm und Zusammenstellung der Unterlagen.

Kann die Mitarbeiterin weiterhin den Übungsleiterfreibetrag in Anspruch nehmen oder werden diese 2 Tätigkeiten zusammengezählt?Gruß Doris M.

Weniger lesen

Hallo, ich übe zeitweise eine nebenamtliche Trainertätigkeit aus, diese wird über meinen Arbeitgeber abgerechnet und versteuert, da ja ein Freibetrag vorliegt und dieser nicht überschritten wird, möchte ich gern wissen wo trage ich dies ein????

Hallo, ich übe zeitweise eine nebenamtliche Trainertätigkeit aus, diese wird über meinen Arbeitgeber abgerechnet und versteuert, da ja ein Freibetrag vorliegt und dieser nicht überschritten wird, möchte ich gern wissen wo trage ich dies ein????

Weniger lesenHallo Daniel, vielen Dank für deinen Kommentar. Könntest du dein Anliegen bitte etwas genauer erläutern? Möchtest du wissen, wo du diese Einnahmen in einer Steuererklärung oder in einer bestimmten Software eintragen kannst? Falls es um die Steuererklärung ... Weiterlesen

Hallo Daniel,

vielen Dank für deinen Kommentar.

Könntest du dein Anliegen bitte etwas genauer erläutern? Möchtest du wissen, wo du diese Einnahmen in einer Steuererklärung oder in einer bestimmten Software eintragen kannst?

Falls es um die Steuererklärung geht, dürfen wir dazu leider keine Auskunft geben, da wir keine steuerliche oder rechtliche Beratung anbieten dürfen. Am besten wendest du dich in diesem Fall an einen Steuerberater.

Viele Grüße

Weniger lesenDein WISO MeinVerein Team

Ja, mein Arbeitgeber hat meine nebenamtliche Übungsleiterpauschale versteuert.

Ja, mein Arbeitgeber hat meine nebenamtliche Übungsleiterpauschale versteuert.

Weniger lesenHallo Daniel, vielen Dank für deine Rückmeldung. In diesem Fall dürfen wir dir keine Auskunft geben, da es sich um eine steuerliche Beratung handelt. Wir empfehlen dir, dich an einen Steuerberater zu wenden. Viele Grüße Dein WISO MeinVerein Team ... Weiterlesen

Hallo Daniel,

vielen Dank für deine Rückmeldung.

In diesem Fall dürfen wir dir keine Auskunft geben, da es sich um eine steuerliche Beratung handelt. Wir empfehlen dir, dich an einen Steuerberater zu wenden.

Viele Grüße

Weniger lesenDein WISO MeinVerein Team